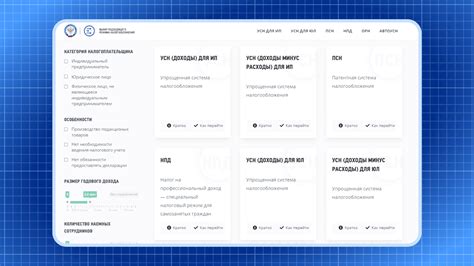

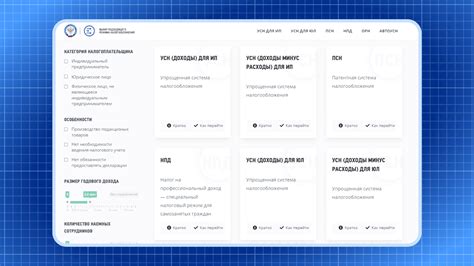

В экономической сфере всегда существовали различные налоговые режимы, которые позволяют предпринимателям выбирать оптимальные условия для ведения своего бизнеса. Одним из таких режимов является упрощенная система налогообложения (УСН), которая пользуется популярностью, особенно у малого и среднего бизнеса. Однако, на определенном этапе развития предприятия может возникнуть необходимость перейти на общую систему налогообложения (ОСНО), чтобы обеспечить дальнейший рост и развитие компании.

Процесс перехода от УСН к ОСНО не является простым и требует определенных знаний и понимания налоговой системы. В этой статье мы рассмотрим практические советы и инструкции, которые помогут вам успешно перевести свой бизнес на общую систему налогообложения. Мы покажем, что этот процесс может быть непростым, но при правильной организации и анализе можно достичь значительных преимуществ для вашего предприятия.

Один из основных моментов, которым следует заняться перед переходом на ОСНО, это провести анализ текущего состояния бизнеса и оценить возможные риски и преимущества, которые могут возникнуть в результате перехода. Для этого необходимо понять особенности общей системы налогообложения, ее требования и преимущества. Нельзя забывать о том, что смена налогового режима может повлечь за собой изменения в бухгалтерии, затраты на услуги профессионалов и другие административные процессы, которые также нужно будет учесть при подготовке к переходу.

Основные отличия УСН и ОСНО

В данном разделе мы рассмотрим основные различия между Упрощенной системой налогообложения (УСН) и Общей системой налогообложения (ОСНО). Обратим внимание на их отличительные признаки, которые помогут нам более глубоко понять важность выбора подходящей системы для вашего бизнеса.

УСН и ОСНО - это два различных режима налогообложения, которые предоставляются государством для организаций и индивидуальных предпринимателей. УСН обычно используется малыми и средними предприятиями, тогда как ОСНО применяется крупными компаниями.

УСН предоставляет упрощенную систему учета доходов и расходов предприятия, включая уплату налогов. Она основана на общей сумме выручки и фиксированного процента для их налогообложения. С другой стороны, ОСНО базируется на полной системе бухгалтерии и требует более подробного учета доходов и расходов.

Одним из ключевых отличий между УСН и ОСНО является их налоговая ставка. В УСН применяется фиксированный процент от выручки для расчета налога, в то время как в ОСНО налоговая ставка определяется сложным расчетом с учетом различных параметров.

Кроме того, в УСН предусмотрены ограничения по видам деятельности и сумме выручки, которые могут применять эту систему. Если их превышение происходит, предприятие обязано перейти на ОСНО.

Таким образом, выбор между УСН и ОСНО зависит от множества факторов, включая вид деятельности, оборот предприятия и цели бизнеса. Правильный выбор системы налогообложения может существенно повлиять на финансовое состояние организации, поэтому необходимо тщательно изучить различия и принять обоснованное решение.

Выбор оптимальной системы налогообложения: УСН или ОСНО?

Когда дело сводится к определению, какую систему выбрать, предприниматели сталкиваются с необходимостью анализа, расчета и обдумывания преимуществ и ограничений каждой системы. УСН и ОСНО представляют собой два разных способа взимания налогов, каждый из которых обладает своими особенностями и условиями применения. Предприниматели должны внимательно оценить свою деятельность и основные факторы, чтобы принять информированное решение о налогообложении.

Важно отметить, что выбор между УСН и ОСНО может значительно влиять на финансовое состояние бизнеса, его конкурентоспособность и возможные перспективы развития. Поэтому, перед тем как принять окончательное решение, рекомендуется обратиться к налоговому консультанту или юристу, специализирующемуся в области налогового права, который поможет интерпретировать и применить налоговое законодательство к конкретным обстоятельствам вашего предприятия.

Шаги обновления налогового режима: смена УСН на ОСНО

В данном разделе представлены основные этапы и рекомендации по процессу перевода с упрощенной системы налогообложения (УСН) на общую систему налогообложения (ОСНО).

Шаг 1: Анализуруйте предпосылки перехода |

Шаг 2: Оцените финансовые и юридические аспекты |

Шаг 3: Подготовьте необходимые документы и отчетность |

Шаг 4: Обратитесь к квалифицированному налоговому консультанту |

Шаг 5: Зарегистрируйте обновленный налоговый режим |

Шаг 6: Постепенно переводите бухгалтерский и налоговый учет |

Шаг 7: Проанализируйте изменения в отчетности и декларировании |

Подготовка документов перед переходом на общую систему налогообложения

Этот раздел представляет практические шаги и рекомендации по подготовке необходимых документов перед переходом с упрощенной системы налогообложения (УСН) на общую систему налогообложения (ОСНО). В этом разделе рассматривается важность правильной организации документооборота и необходимость предпринятия определенных шагов для успешного перехода.

- Ознакомьтесь с требованиями налогового законодательства.

- Подготовьте и анализируйте свои финансовые отчеты.

- Начните сбор и систематизацию всех документов, связанных с финансовой деятельностью.

- Составьте план перехода, определив необходимые документы и сроки их подготовки.

- Убедитесь в правильной организации бухгалтерии и налоговой отчетности.

- Обратитесь к специалистам для консультации и проверки подготовленных документов.

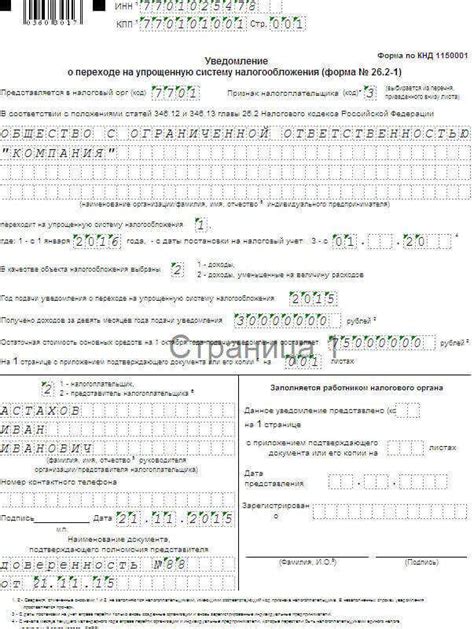

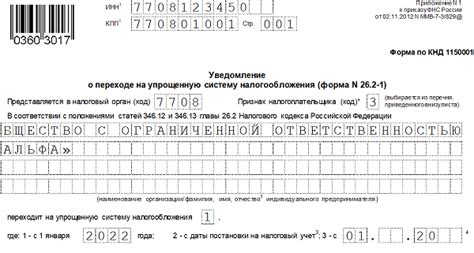

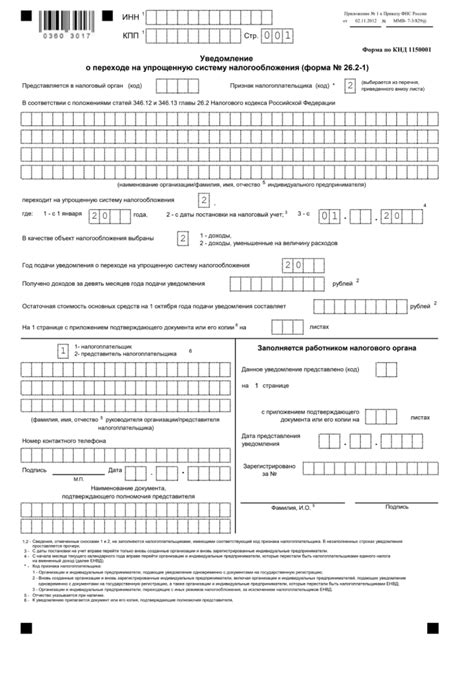

- Подготовьте необходимые документы для заявления на переход на ОСНО.

- Предоставьте все необходимые документы налоговому органу для рассмотрения заявления.

- Отслеживайте процесс рассмотрения заявления и при необходимости предоставляйте дополнительные документы.

- Получите уведомление о переходе на ОСНО и удостоверьтесь в его правильности.

Важно отметить, что подготовка документов для перехода на общую систему налогообложения требует тщательной работы и внимания к деталям. Следование всем указанным шагам поможет вам успешно осуществить переход и предоставить необходимую информацию налоговым органам.

Необходимые документы для перехода на общую систему налогообложения

Для успешного перехода с упрощенной системы налогообложения на общую систему налогообложения необходимо подготовить определенные документы, которые подтвердят ваше решение и обеспечат соответствующую процедуру. В этом разделе мы рассмотрим, какие документы вам потребуются для перехода на ОСНО и как их правильно оформить.

Перед началом процесса перехода на общую систему налогообложения рекомендуется обратиться к квалифицированному бухгалтеру или налоговому консультанту для получения индивидуальной консультации. Они помогут вам оценить ваши потребности и составить план действий.

Одним из основных документов, необходимых для перехода на ОСНО, является заявление в налоговый орган. В заявлении вы должны указать свое намерение перейти на общую систему налогообложения и представить соответствующие документы.

- Паспортные данные главного лица, от имени которого производится заявление

- Свидетельство о постановке на учет в налоговом органе

- Копии учредительных документов, подтверждающие право владения организацией

- Отчетность за предыдущий период в форме, установленной налоговым законодательством

- Другие документы, требуемые налоговым органом

Кроме того, следует обратить внимание на необходимость подготовки договоров, актов и других документов, которые могут потребоваться в случае перехода на общую систему налогообложения. Они будут необходимы для оформления отношений между вашей организацией и другими сторонами, такими как клиенты, поставщики и партнеры.

Все документы, подготовленные для перехода на общую систему налогообложения, должны быть правильно оформлены и соответствовать требованиям законодательства. Ошибки или неполные документы могут привести к задержке в процессе перехода или даже к налоговым штрафам.

Учтите, что переход на общую систему налогообложения - это серьезное решение, которое требует тщательной подготовки и соответствующих юридических документов. Необходимо провести все необходимые мероприятия и получить необходимые документы, чтобы гарантировать успешный переход и избежать проблем с налоговыми органами в будущем.

Изменения в бухгалтерском учете при переходе с УСН на ОСНО

Этот раздел посвящен аспектам изменений, которые необходимо внести в бухгалтерский учет в случае перехода с упрощенной системы налогообложения (УСН) на общую систему налогообложения (ОСНО).

- Изменения в учетной политике

- Когда предприятие переходит на ОСНО, необходимо пересмотреть учетную политику и внести соответствующие изменения, чтобы она отвечала требованиям общей системы налогообложения. - Изменения в расчете налогов

- Вместо уплаты единого налога по упрощенной системе, компания будет теперь рассчитывать и уплачивать налоги на основе общей системы налогообложения. - Изменения в форме и содержании отчетности

- Переход на ОСНО может потребовать изменений в отчетности, например, в формировании налоговой декларации или отчета по налогу на добавленную стоимость (НДС). - Изменения в учете расходов и доходов

- Переход на ОСНО может потребовать расширенного учета расходов и доходов, чтобы отразить их более подробно и соответствовать требованиям общей системы налогообложения. - Изменения в учете имущества и обязательств

- При переходе на ОСНО может потребоваться дополнительный учет имущества и обязательств, чтобы учитывать их правильно и соответствующим образом согласно общей системе налогообложения.

Внесение изменений в бухгалтерский учет при переводе с УСН на ОСНО является важным этапом в жизни предприятия. Точное соблюдение требований общей системы налогообложения и соответствующему учету поможет избежать проблем с налоговыми органами и обеспечит своевременную и правильную отчетность.

Особенности учета при переходе на основную систему налогообложения

При переходе с Упрощенной системы налогообложения (УСН) на Общую систему налогообложения (ОСНО) предприниматели сталкиваются с некоторыми особенностями в учете своей деятельности. В данном разделе рассмотрим важные аспекты, которые нужно учесть при переходе на ОСНО, чтобы обеспечить правильность и точность финансового учета.

Изменения в учетной политике. При переходе на ОСНО требуется обновить учетную политику организации, чтобы отразить изменения в подходах к налогообложению и финансовой отчетности. Один из ключевых аспектов - это переход от расчета налога по упрощенным ставкам к расчету налога с использованием общих ставок и учета всех необходимых расходов и доходов.

Учет взаиморасчетов с контрагентами. При переходе на ОСНО важно учитывать все взаиморасчеты с контрагентами, так как они оказывают влияние на налогообложение. Ведение правильного учета поставок товаров или услуг, авансовых платежей и задолженностей позволит избежать возможных проблем с налоговыми органами и обеспечить законность и прозрачность деятельности.

Учет амортизации и накопленных активов. Переход на ОСНО требует более детального учета амортизации и накопленных активов, особенно в случае наличия значительных объектов основных средств или нематериальных активов. Без правильного и точного учета этих показателей, возможно неправильное определение налоговой базы и несоответствие требованиям налогового законодательства.

Учет расходов и доходов. При переходе на ОСНО особое внимание следует уделить учету расходов и доходов. Так как ОСНО требует более детального учета финансовой деятельности, необходимо правильно классифицировать и представить информацию о всех расходах и доходах организации. Это помогает предотвратить нарушения налогового законодательства и обеспечить прозрачность в финансовой отчетности.

Правильное составление отчетности. Переход на ОСНО также требует изменений в процессе составления и представления финансовой отчетности. Отчетность должна быть составлена в соответствии с требованиями налогового законодательства и содержать все необходимые показатели, которые позволят оценить финансовое состояние организации и правильно определить налогооблагаемую базу.

Важно помнить, что переход с УСН на ОСНО требует более детального и точного учета финансовой деятельности организации. Соблюдение всех требований и правил позволит избежать возможных проблем с налоговыми органами и обеспечить полное соответствие действующему законодательству.

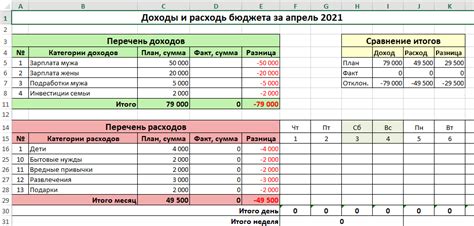

Налогообложение и учет доходов и расходов

В этом разделе мы рассмотрим вопросы, связанные с налогообложением и учетом доходов и расходов, а также предоставим практические рекомендации и полезные советы для перехода с УСН на ОСНО. Мы изучим основные аспекты налогообложения, а именно: установление ставок налогов, определение базы налогообложения, расчет налоговых обязательств и ведение учета доходов и расходов.

Одним из ключевых вопросов, которые мы рассмотрим, является установление правильных ставок налогов. Это важно, так как ставки налогов могут существенно влиять на финансовую обстановку предприятия и его конкурентоспособность. Мы подробно рассмотрим, как правильно определить ставки налогов и какие факторы необходимо учесть при их выборе.

Также, мы поговорим о базе налогообложения и ее определении. Рассмотрим, какие доходы и расходы попадают под налогообложение и как правильно сформировать базу для расчета налоговых обязательств. Мы предоставим необходимую информацию о различных видов доходов и расходов, которые могут включаться в базу налогообложения.

Важным аспектом налогообложения является также расчет налоговых обязательств. Мы рассмотрим различные методы расчета налогов и дадим практические рекомендации по выбору наиболее оптимального способа расчета налоговых обязательств. Кроме того, мы изучим особенности правильного заполнения налоговой декларации и соблюдения требований налогового законодательства при расчете налоговых обязательств.

В последнем разделе мы обратимся к вопросу ведения учета доходов и расходов. Мы расскажем о важности правильного учета финансовых операций и предоставим советы по ведению учета доходов и расходов в соответствии с требованиями налогового законодательства. Мы также рассмотрим основные принципы бухгалтерского учета и важных аспектов учета доходов и расходов для успешного перехода с УСН на ОСНО.

- Установление ставок налогов

- Определение базы налогообложения

- Расчет налоговых обязательств

- Ведение учета доходов и расходов

Выгоды и риски перехода на ОСНО: основные аспекты

Переход с Упрощенной системы налогообложения (УСН) на Общую систему налогообложения (ОСНО) может быть выгодным и рискованным шагом для предпринимателей. В данном разделе мы рассмотрим основные плюсы и возможные сложности, связанные с таким переходом.

- Повышение прозрачности и формальности ведения бизнеса. Переход на ОСНО предполагает более детальное финансовое учетное обеспечение, что позволяет улучшить контроль над финансовыми операциями и следить за их эффективностью.

- Расширение возможностей для привлечения инвестиций. Общая система налогообложения считается более привлекательной для потенциальных инвесторов, так как демонстрирует более прозрачный и надежный бизнес-процесс.

- Увеличение конкурентоспособности. Переход на ОСНО позволяет компаниям расширить свой бизнес, участвовать в государственных закупках и работать с крупными контрагентами.

Однако, переход на ОСНО также имеет свои риски и сложности:

- Усложнение бухгалтерского и налогового учета. Оптимизация финансовых процессов и подготовка документации требует дополнительных знаний и умений, а это может привести к потере времени и возникновению ошибок.

- Увеличение налоговой нагрузки. Переход на ОСНО может обязать предпринимателя уплачивать более высокие суммы налогов. Перед принятием решения о переходе необходимо оценить финансовую сторону вопроса.

- Необходимость соблюдения дополнительных требований. ОСНО предусматривает строжайшие требования к учетной отчетности и налоговой документации, что требует дополнительных усилий и ресурсов от компании.

При переходе на Общую систему налогообложения необходимо тщательно проанализировать выгоды и риски, провести подготовительные работы и проследить за их эффективностью, чтобы обеспечить успешную интеграцию в новую систему.

Вопрос-ответ

Какие практические советы можно использовать при переводе с УСН на ОСНО?

При переходе с УСН на ОСНО следует учесть несколько важных аспектов. В первую очередь, необходимо прежде всего оценить свою деятельность и заработок с точки зрения потенциальной прибыльности. Если доходы предприятия превышают установленные законом пределы для применения упрощенной системы налогообложения, переход на ОСНО может быть обязательным. В таком случае рекомендуется обратиться к профессионалам, которые помогут учесть все нюансы и подготовить необходимую документацию. Кроме того, следует помнить, что переход на ОСНО может повлечь изменения в бухгалтерской отчетности, так как требуется более детальное и основательное ведение бухгалтерии.

Какие документы должны быть подготовлены при переводе с УСН на ОСНО?

Перевод с УСН на ОСНО подразумевает подготовку ряда документов. В первую очередь, необходимо создать организационно-распорядительную документацию, такую как приказы о переводе на новую систему налогообложения. Кроме того, следует подготовить план счетов, который будет соответствовать требованиям ОСНО. Необходимо также обратить внимание на составление и подготовку приложений к налоговой декларации, которые должны содержать более детальную информацию о доходах и расходах предприятия. Важно своевременно обратиться к профессиональным бухгалтерам, которые помогут вам в составлении и подготовке необходимых документов.