В современном мире все больше людей задумываются о том, как увеличить свое состояние и обеспечить финансовую независимость. Один из способов достичь этой цели – инвестирование в хедж-фонды, основным принципом которых является защита капитала от рисков и получение стабильного дохода. Но что, если вы мечтаете создать свой собственный фонд и стать его владельцем и управляющим?

В России популярность хедж-фондов неуклонно растет, и многим предпринимателям приходит в голову мысль о создании собственного финансового института. Однако, чтобы привести эту идею в жизнь, необходимы не только серьезные финансовые ресурсы, но и хорошая подготовка и знание основных этапов процесса создания и управления хедж-фондом.

В данной статье мы рассмотрим пошаговую инструкцию по созданию хедж-фонда в России. Мы ознакомимся с основными правовыми и организационными аспектами, которые необходимо учесть, а также обсудим важные моменты, связанные с выбором стратегии инвестиций и привлечением инвесторов. Если вам интересно, как стать участником финансового рынка и реализовать свои инвестиционные амбиции – продолжайте чтение!

Описание работы хедж-фонда

Работа хедж-фонда основывается на применении различных инвестиционных стратегий, которые позволяют ему защищать капитал в периоды финансовой нестабильности и получать доход в периоды роста рынка. Один из примеров такой стратегии – длинная и короткая продажа акций. Хедж-фонд может одновременно приобретать акции компаний, в которые верит, и продавать акции компаний, о которых считает, что их цена снизится. Такой подход позволяет получать доход независимо от общей ситуации на рынке.

Также хедж-фонды могут использовать арбитраж и спекуляции на различные финансовые инструменты, например, на валютные пары или опционы. Это позволяет им получать прибыль от разницы в ценах разных активов. Однако такие стратегии требуют большого опыта и знаний, а также могут быть связаны с определенными рисками.

- Хедж-фонды могут использовать различные финансовые инструменты для достижения своих целей.

- Они могут применять стратегии длинной и короткой продажи акций.

- Арбитраж и спекуляции на финансовых рынках также являются распространенными стратегиями.

- Успех хедж-фонда зависит от опыта и знаний его управляющей компании.

Преимущества инвестирования в альтернативные финансовые инструменты

Альтернативные финансовые инструменты, такие как хедж-фонды, предлагают инвесторам уникальные возможности для разнообразия и защиты своего портфеля. Инвестирование в хедж-фонды может быть привлекательным вариантом для достижения высоких доходов и управления рисками на рынках.

- Разнообразие стратегий: хедж-фонды предлагают широкий спектр стратегий, которые могут варьироваться от арбитража до спекулятивных операций, позволяя инвесторам выбирать оптимальную стратегию в соответствии с их инвестиционными целями.

- Независимость от направления рынка: хедж-фонды имеют возможность зарабатывать на повышении и падении рынка, благодаря использованию стратегий, направленных как на покупку, так и на продажу активов.

- Профессиональное управление: инвестирование в хедж-фонды позволяет инвестору доверить управление финансовыми инструментами профессиональным фондовым менеджерам, обладающим соответствующими знаниями и опытом.

- Диверсификация портфеля: инвестирование в хедж-фонды позволяет инвестору реализовать стратегию диверсификации, разнообразив свой портфель через различные классы активов.

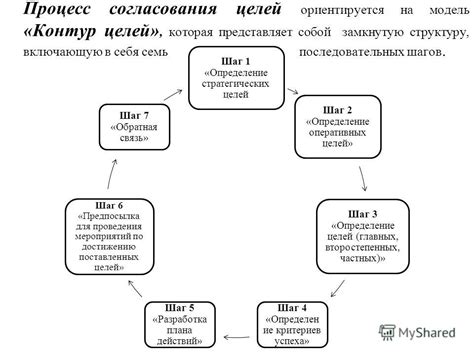

Шаг 1: Определение целей и стратегий фонда

Цели фонда могут варьироваться в зависимости от потребностей инвесторов и текущей ситуации на рынке. Некоторые фонды стремятся к максимизации доходности, другие ориентированы на сохранение капитала или диверсификацию рисков. Важно определить, какой тип активов будет использоваться в инвестиционном портфеле фонда, например, акции, облигации, товары или недвижимость.

Стратегия фонда вытекает из его целей и является основой для принятия инвестиционных решений. Она может быть направлена на использование различных финансовых инструментов и техник, таких как арбитраж, хеджирование или спекуляция. Кроме того, стратегия должна учитывать временные рамки инвестирования, возможность использования кредитного финансирования и другие факторы, влияющие на успешность фонда.

Выбор стратегии хедж-фонда в зависимости от поставленных целей

Каждый хедж-фонд имеет свои уникальные цели и стратегии, которые определяют его инвестиционную политику. Выбор подходящей стратегии играет ключевую роль в достижении поставленных целей и максимизации доходности фонда. В данном разделе мы рассмотрим основные факторы, которые следует учесть при выборе стратегии хедж-фонда.

Первым шагом при определении стратегии является анализ инвестиционного горизонта и желаемого уровня доходности. Различные стратегии могут предлагать различные уровни риска и доходности, поэтому важно определить, насколько вы готовы принять риск и какую доходность хотите получить. Например, если вы стремитесь к стабильности и низкому риску, то вам может подойти консервативная стратегия защиты капитала. Если же вы готовы к высокому риску, чтобы получить высокую доходность, то стоит рассмотреть агрессивные стратегии, такие как торговля на рынке фьючерсов или использование плеча.

Вторым важным фактором при выборе стратегии является понимание рынка и анализ его состояния. Например, если вы располагаете экспертизой в определенной отрасли или имеете доступ к информации о будущих тенденциях, то можете выбрать стратегию, основанную на прогнозировании и анализе. Если же вы не имеете таких знаний, то следует обратиться к профессиональным консультантам или использовать стратегии, основанные на диверсификации и минимизации риска.

Третьим фактором, который следует учесть, является доступность и ликвидность инвестиционных инструментов. Различные стратегии требуют использования разных видов активов, таких как акции, облигации, товары и другие. Перед выбором стратегии необходимо изучить рынок и определить, насколько доступны и ликвидны необходимые инструменты для вашего фонда.

В завершение, стоит отметить, что выбор стратегии хедж-фонда должен быть основан не только на целях и ожиданиях, но и учитывать риск, который вы готовы принять. Разнообразие стратегий позволяет инвесторам выбирать наиболее подходящую опцию для достижения своих финансовых целей.

| Основные факторы при выборе стратегии хедж-фонда: |

|---|

| - Инвестиционный горизонт и желаемый уровень доходности |

| - Понимание рынка и анализ состояния |

| - Доступность и ликвидность инвестиционных инструментов |

| - Уровень риска, готовый к принятию |

Основные типы стратегий: арбитраж, долгосрочные инвестиции и другие

В мире инвестиций существует множество различных стратегий, которые хедж-фонды могут использовать для достижения своих целей. В данном разделе будут рассмотрены основные типы стратегий, включая арбитраж, долгосрочные инвестиции и другие подходы. Каждая стратегия имеет свою особенность и может быть эффективной в определенных ситуациях.

Арбитраж

С одной стороны, арбитражная стратегия в хедж-фонде основана на поиске и использовании разницы в ценах между различными рынками, активами или инструментами. Целью является получение прибыли от выравнивания этих ценовых разниц. Арбитраж может быть направлен на краткосрочные операции, такие как "скоростной арбитраж", или на более длительные стратегии, связанные с фундаментальным анализом и ожиданиями роста или падения цен.

Долгосрочные инвестиции

Долгосрочные инвестиции - это стратегия, основанная на покупке активов и удержании их в течение длительного периода времени, в противоположность краткосрочным операциям. Целью здесь является получение прибыли от роста цены активов или получение дивидендов. Хедж-фонды, применяющие эту стратегию, обычно сосредотачиваются на фундаментальном анализе компаний, секторов или рыночных тенденций, чтобы определить потенциал роста активов.

Прочие стратегии

В дополнение к арбитражу и долгосрочным инвестициям, хедж-фонды также могут использовать другие стратегии для достижения своих целей. Это могут быть стратегии, связанные с торговлей опционами, рынками сырьевых товаров, волатильностью или кредитными инструментами. Каждая стратегия имеет свои преимущества и риски, и выбор определенной стратегии зависит от целей и подхода хедж-фонда.

Знание различных типов стратегий хедж-фондов важно для понимания и выбора наиболее подходящего подхода при создании собственного фонда. Основные стратегии включают арбитраж, долгосрочные инвестиции и другие сферы, которые открывают широкий спектр возможностей для достижения успеха в инвестиционной сфере.

Шаг 2: Организационные вопросы

Успех создания собственного инвестиционного фонда в России зависит от правильной организации и решения организационных вопросов. Для этого необходимо внимательно продумать и выполнить несколько ключевых шагов.

Первоначально, следует определить форму организации фонда. Варианты могут быть различными: акционерное общество, общество с ограниченной ответственностью или управляющая компания. Важно учесть характеристики каждой формы и выбрать ту, которая наилучшим образом соответствует вашим целям и потребностям.

Далее необходимо приступить к составлению учредительных документов для организации фонда. Это включает в себя учредительный договор или устав фонда, в котором должны быть четко описаны его цели, права и обязанности участников, структура управления и процедуры принятия решений.

Следующим этапом является регистрация фонда в уполномоченном государственном органе. Этот шаг позволит вашему фонду получить юридический статус и официально начать свою деятельность. Для успешной регистрации необходимо собрать все необходимые документы, представить их в уполномоченный орган и заплатить государственную пошлину.

Важным аспектом организационных вопросов является также создание финансового плана для вашего фонда. Этот документ должен содержать прогнозируемые доходы и расходы фонда, а также планы по привлечению инвестиций. Финансовый план позволит вам проследить финансовую устойчивость вашего фонда и определить стратегии для его успешного функционирования.

| Ключевые шаги: |

|

Выбор правовой формы фонда рисковой финансовой деятельности в Российской Федерации

Важным моментом в выборе правовой формы для фонда является обеспечение его легальной деятельности в рамках российского законодательства, а также создание благоприятных условий для инвесторов и управляющей компании. Правовая форма определяет, каким образом фонд будет зарегистрирован, а также устанавливает правила его функционирования и отношений между участниками.

ООО с ограниченной ответственностью (ООО) является одним из вариантов правовой формы, который может быть выбран для создания фонда рисковой финансовой деятельности. В этом случае, учредителями фонда будут выступать инвесторы, а управляющая компания будет выступать учредителем ООО. ООО обладает определенными преимуществами, такими как гибкость в организации управления активами и возможность ограничения ответственности инвесторов.

Закрытый паевой инвестиционный фонд (ЗПИФ) также представляет собой возможность для правовой формы фонда рисковой финансовой деятельности. В этом случае, инвесторы становятся участниками фонда через приобретение его паев. ЗПИФ предлагает относительно простую процедуру регистрации и управления фондом, а также обладает особыми налоговыми преимуществами.

Важно отметить, что выбор правовой формы зависит от ряда факторов, таких как ожидаемый размер фонда, стратегия инвестирования и особенности участников. Компетентная юридическая консультация поможет определить наиболее подходящую правовую форму для создания и успешного функционирования фонда рисковой финансовой деятельности в России.

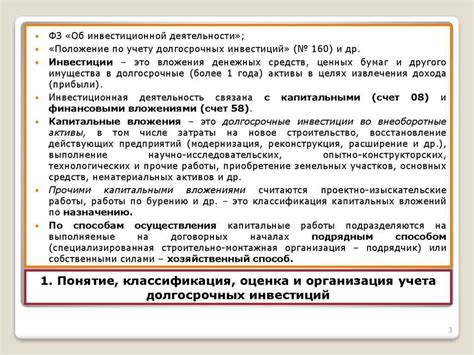

Регистрация и получение лицензии: необходимые шаги и процедуры

При создании собственного инвестиционного фонда в России есть одна важная процедура, необходимая для легальной деятельности и привлечения инвестиций. Эта процедура включает в себя регистрацию фонда и получение соответствующей лицензии, которые требуют определенных шагов и формальностей.

Регистрация фонда

Первым шагом в создании собственного хедж-фонда является его регистрация. Для этого необходимо обратиться в Федеральную службу по финансовым рынкам (ФСФР) и подать соответствующую заявку. В заявке следует указать основные сведения о фонде, такие как его название, юридический адрес, виды инвестиционной деятельности и другую необходимую информацию. Дальнейшие шаги регистрации будут зависеть от типа инвестиционного фонда, который вы планируете создать.

Получение лицензии

После успешной регистрации фонда необходимо получить лицензию на осуществление инвестиционной деятельности. Для этого следует подать соответствующую заявку в Центральный Банк России (ЦБР). В заявке необходимо указать все требуемые документы и информацию, такие как план деятельности, финансовые показатели, сведения о руководителях и другие необходимые данные. Центральный Банк России проведет анализ представленной информации и примет решение о выдаче лицензии. В случае положительного решения, вам будет выдана лицензия на осуществление инвестиционной деятельности, которая позволит вашему фонду законно привлекать инвестиции.

Вопрос-ответ

Что такое хедж-фонд и как он работает?

Хедж-фонд – это инвестиционный фонд, который использует различные стратегии для защиты и роста капитала инвесторов. Он может использовать такие инструменты, как арбитраж, спекуляции, покупку акций и производных инструментов и другие. Основная цель хедж-фонда – получение стабильной доходности независимо от рыночных условий.

Какие преимущества есть у создания собственного хедж-фонда?

Создание собственного хедж-фонда может предоставить инвестору следующие преимущества: возможность управлять своим капиталом, получение дополнительного дохода за счет успешных инвестиций, гибкость в выборе стратегий инвестирования, осуществление инвестиций в широкий спектр активов и возможность получать доходность независимо от рыночных условий.

Каковы основные шаги для создания хедж-фонда в России?

Основные шаги для создания хедж-фонда в России включают: выбор юридической формы фонда, регистрацию компании, получение лицензии на деятельность хедж-фонда, составление устава фонда, формирование инвестиционного портфеля, открытие счетов и привлечение инвесторов.

Какие требования и ограничения существуют для хедж-фондов в России?

Хедж-фонды в России подчиняются определенным требованиям и ограничениям. Например, они должны быть зарегистрированы в качестве юридического лица, иметь лицензию на деятельность хедж-фонда, выполнять обязательства по информированию инвесторов, соблюдать правила инвестирования и диверсификации портфеля, а также проходить регулярные аудиты и предоставлять отчетность соответствующим органам.

Каковы риск и потенциальная доходность для инвесторов в хедж-фонды?

Инвесторы в хедж-фонды должны быть готовы к определенным рискам, таким как потери капитала, неуспешные инвестиции и снижение доходности в периоды неблагоприятных рыночных условий. Однако, хедж-фонды также предлагают потенциально высокую доходность, так как они могут использовать различные стратегии для достижения прибыли независимо от рыночных трендов.