В мире бизнеса существуют определенные обязательства и требования, с которыми приходится столкнуться каждому предпринимателю. Один из таких важных моментов - это составление налоговой декларации. Этот незамысловатый и многоэтапный процесс может оказаться весьма сложным, особенно для индивидуальных предпринимателей.

Налоговая декларация - это формальный документ, который подробно описывает финансовую деятельность ИП и служит основой для расчета налоговых обязательств. От того, насколько правильно и четко составлена декларация, зависит не только сумма налогов, которые необходимо уплатить, но и процесс взаимодействия с налоговыми органами.

Для многих ИП составление налоговой декларации становится настоящим испытанием, ведь требования со стороны налоговой системы часто меняются, а подробные инструкции и информационные материалы могут быть запутанными и сложными для понимания. Именно поэтому необходимо применять эффективный подход к составлению декларации, чтобы избежать ошибок и максимально оптимизировать налоговую нагрузку.

Составление налоговой декларации для индивидуального предпринимателя

- Определение налоговой системы

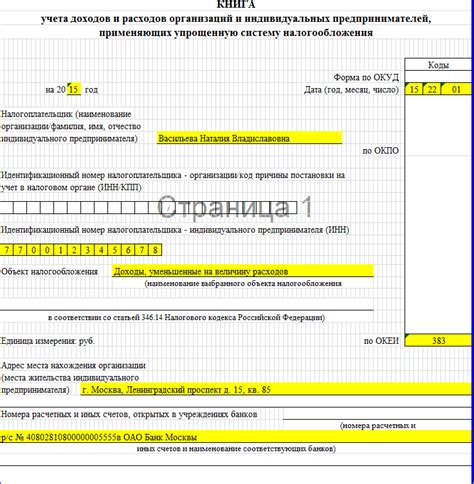

- Учет доходов и расходов

- Расчет налоговых обязательств

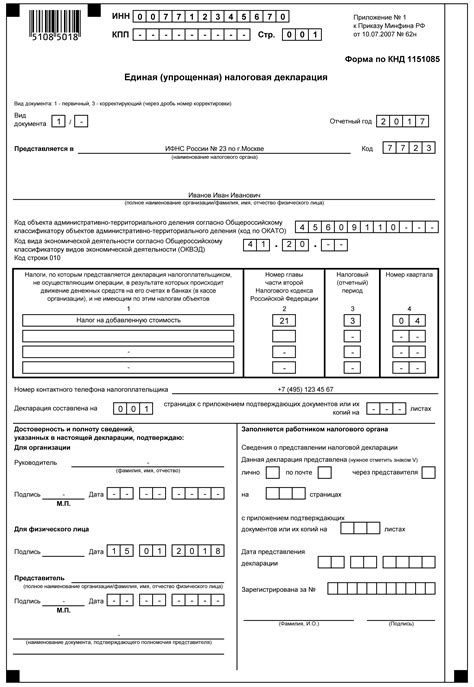

- Заполнение декларации

- Проверка и отправка декларации

Первым шагом при составлении налоговой декларации для индивидуального предпринимателя является определение налоговой системы, которая применяется в вашей стране. В зависимости от законодательства и ваших деятельности, вы можете пользоваться упрощенной системой налогообложения или общей системой.

Для составления налоговой декларации необходимо точно учитывать все доходы и расходы вашего бизнеса. Это включает в себя продажи товаров или услуг, а также расходы на закупку инвентаря, оплату аренды, заработную плату сотрудников и другие сопутствующие издержки.

После учета доходов и расходов необходимо рассчитать сумму налоговых обязательств, которые вы должны заплатить. В этом процессе учитываются налоговые ставки, льготы и скидки, предусмотренные налоговым кодексом и законодательством вашей страны.

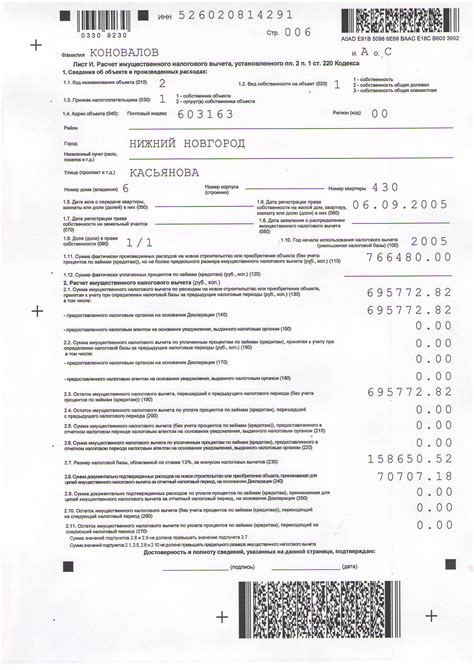

После расчета налоговых обязательств, вы должны заполнить саму налоговую декларацию. В зависимости от требований вашей страны, это может быть электронная или бумажная форма документа. Вам потребуется указать свои реквизиты, сумму доходов и расходов, а также другую необходимую информацию.

После заполнения налоговой декларации, важно внимательно проверить все данные на правильность и достоверность. Ошибки и неточности могут привести к нежелательным последствиям, включая штрафы или расследования со стороны налоговых органов. После проверки следует отправить декларацию в налоговый орган в установленные сроки.

Составление налоговой декларации для индивидуального предпринимателя является ответственным и сложным процессом, требующим внимательности и соблюдения требований налогового законодательства. Следуя указанным шагам и рекомендациям, вы сможете грамотно заполнить декларацию и избежать возможных проблем с налоговыми органами. Однако, всегда рекомендуется проконсультироваться со специалистом или бухгалтером, чтобы быть уверенным в правильности составления декларации и соблюдении всех требований законодательства.

Подготовка к составлению документа о налоговом учете для индивидуального предпринимателя

1. Информационный поиск и сбор документов

Перед тем, как приступить к составлению налоговой декларации, ИП должен провести информационный поиск и сбор всех необходимых документов. Четкое представление о типе и количестве информации, которые нужно предоставить, является фундаментом успешной подготовки.

2. Оценка финансового состояния

Оценка финансового состояния является неотъемлемой частью подготовки к составлению налоговой декларации. ИП должен провести анализ своих финансовых результатов за определенный период времени, чтобы убедиться, что у него есть все необходимые данные для заполнения декларации.

3. Обновление юридической и финансовой информации

Периодическое обновление юридической и финансовой информации является важным шагом перед составлением налоговой декларации. ИП должен убедиться, что у него есть последние версии законодательных актов и налоговых правил, чтобы избежать ошибок при заполнении документа.

4. Консультация специалиста по налоговому праву

Не стоит забывать об использовании консультаций специалиста по налоговому праву перед составлением налоговой декларации. Профессионал в данной области сможет дать ценные рекомендации и помочь ИП максимально снизить риски возможных налоговых ошибок.

5. Подготовка резервной копии документов

Наконец, перед тем, как начать составление декларации, ИП должен создать резервную копию всех необходимых документов. Это предостережение, которое гарантирует наличие всех материалов в случае физической потери или повреждения оригиналов.

Тщательная подготовка перед составлением налоговой декларации для ИП является основой для минимизации ошибок и обеспечения точности предоставленных данных. Он должен провести информационный поиск и собрать все требуемые документы, оценить свою финансовую ситуацию, обновить свои знания о налоговом праве, обратиться за помощью к специалисту и создать резервные копии всех документов. Эти шаги помогут ИП грамотно и точно составить налоговую декларацию.

Определение необходимых документов и информации

В данном разделе мы рассмотрим процесс определения необходимых документов и информации при подготовке налоговой декларации для индивидуального предпринимателя (ИП).

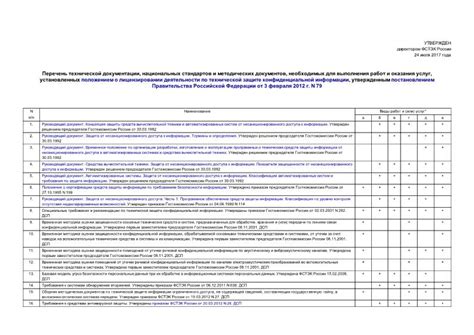

Для успешного заполнения налоговой декларации требуется собрать все необходимые документы и информацию, которые позволят достоверно описать финансовое положение ИП за отчетный период. Важно учесть, что конкретный перечень документов может варьироваться в зависимости от типа деятельности ИП, а также от требований налоговых органов.

Среди основных документов, часто требуемых при составлении налоговой декларации, можно отметить:

- Договоры и документы, подтверждающие доходы от реализации товаров, услуг или выполнения работ;

- Приходные и расходные кассовые ордера;

- Счета и документы, подтверждающие расходы на покупку материалов, оборудования и техники;

- Банковские выписки и документы об операциях на расчетных счетах;

- Документы, подтверждающие уплату налогов и взносов;

- Кадровые документы об оплате труда сотрудников, если таковые имеются;

- Документы, свидетельствующие о получении государственных и муниципальных пособий;

- Иные документы, связанные с деятельностью ИП и отражающие его финансовое состояние.

Помимо документов, необходимо также предоставить информацию о деятельности ИП, включая данные о выпущенной продукции, оказанных услугах, осуществленных финансовых операциях и других существенных показателях. Важно заранее организовать систему учета и хранения документов, чтобы обеспечить их доступность и сохранность в соответствии с требованиями законодательства.

Заполнение налоговой декларации требует внимательности и точности, поэтому необходимо проявить дисциплину и следовать инструкциям налоговых органов. В случае возникновения вопросов или неопределенностей, рекомендуется обратиться к профессионалам или консультантам, специализирующимся в области налогообложения ИП.

Расчет доходов и расходов ИП

Один из важных аспектов составления налоговой декларации для индивидуального предпринимателя (ИП) заключается в правильном расчете доходов и расходов компании. Это позволяет определить налогооблагаемую базу и правильно уплатить налоги.

При расчете доходов следует учесть все поступления, полученные ИП в течение отчетного периода. Это могут быть прибыль от реализации товаров или услуг, арендных платежей, процентов по вкладам и т.д. Важно учесть, что доходы могут быть как денежными, так и неденежными.

Составляя список расходов ИП, нужно учесть все издержки, связанные с осуществлением предпринимательской деятельности. Это могут быть затраты на закупку товаров, оплату услуг, аренду помещений, коммунальные платежи, заработную плату сотрудникам и другие расходы.

Помимо прямых расходов, следует учесть и некоторые непрямые расходы, такие как налоги и сборы, страховые взносы, пенсионные отчисления, затраты на рекламу и маркетинг.

Важно отметить, что при составлении налоговой декларации необходимо соблюдать требования налогового законодательства и учитывать все налоговые льготы, которые доступны ИП в соответствии с законами и правилами.

- Аккуратно и внимательно расчетывайте доходы и расходы ИП.

- Учтите, что доходы и расходы могут быть как денежными, так и неденежными.

- Не забудьте учесть прямые и непрямые расходы.

- Соблюдайте требования налогового законодательства и учитывайте налоговые льготы.

Учет привилегий налоговых уступок и бонусов

Перечень возможных налоговых льгот и преимуществ для ИП:

- Отсрочка уплаты налогов;

- Уменьшение ставок налогообложения;

- Освобождение от уплаты определенных налогов;

- Предоставление налоговых кредитов;

- Использование специальных режимов налогообложения;

- Возможности получения льгот при инвестициях;

- Бонусы за использование экологических технологий;

- Поддержка и субсидирование со стороны государства.

Каждая налоговая льгота или преимущество представляет собой уникальную возможность сократить налоговые обязательства ИП или получить дополнительные выгоды в бизнесе. Однако, необходимо хорошо разбираться в деталях, чтобы правильно применять эти налоговые преференции и избегать налоговых ошибок или недоплаты.

В следующих разделах мы подробно рассмотрим каждую налоговую льготу или преимущество, познакомимся с условиями и требованиями для их использования, а также узнаем, как правильно учесть их в налоговой декларации ИП.

Расчет и уплата налогов

Обзор процесса определения и уплаты налогов ИП

В данном разделе мы рассмотрим важный этап ведения хозяйственной деятельности – расчет и уплату налогов для индивидуального предпринимателя (ИП). Регулярное и точное выполнение этих обязательств является ключевым для предотвращения юридических проблем и обеспечения финансовой устойчивости бизнеса.

Перед тем, как начать бизнес-деятельность ИП, необходимо разобраться в основных налоговых обязательствах, которые имеются в России. Налогообложение ИП предусматривает уплату следующих налогов:

- Налог на прибыль – это основной налог, который ИП обязан уплачивать с доходов от своей деятельности. Он рассчитывается исходя из налоговой базы, которая состоит из выручки минус расходы и недополученные доходы.

- Единый налог на вмененный доход – это налог, который рассчитывается как процент от определенного нормативного дохода. Он является альтернативой налогу на прибыль и может быть уплачен, если общая сумма ЕНВД не превышает определенные лимиты.

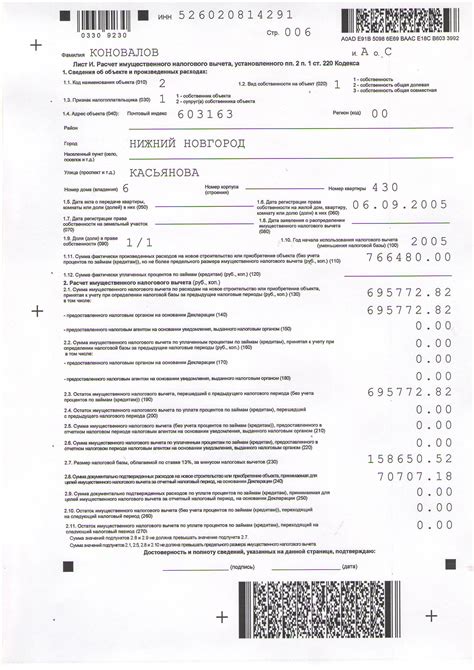

- Налог на имущество – это налог, который взимается с ИП на основе имущественного налогового базиса. Он рассчитывается исходя из стоимости имущества, находящегося во владении ИП.

Расчет и уплата налогов – это сложный процесс, требующий внимательного изучения налогового законодательства и учета всех финансовых операций ИП. В некоторых случаях может потребоваться помощь квалифицированного специалиста, чтобы избежать ошибок и минимизировать риски.

Систематическая и своевременная уплата налогов позволит ИП не только соблюдать законодательство, но и демонстрировать финансовую дисциплину, что способствует доверию со стороны контрагентов и потенциальных инвесторов.

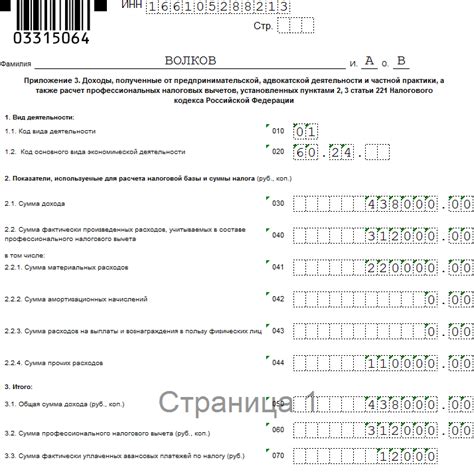

Заполнение формы налоговой декларации

Этот раздел представляет подробное описание процедуры заполнения формы для налоговой декларации индивидуального предпринимателя, где мы дадим вам полезные советы и рекомендации по правильному заполнению данного документа. Рассмотрим шаги, необходимые для успешного заполнения налоговой декларации и ознакомимся с основными понятиями и требованиями, связанными с каждым из этих шагов.

Важным этапом при заполнении налоговой декларации является указание всех необходимых данных и информации, связанных с вашей деятельностью в качестве индивидуального предпринимателя. Мы рассмотрим различные разделы декларации, такие как доходы, расходы, налоговые вычеты и начисленные налоги, и обсудим, как правильно заполнить каждый из них.

Также мы рассмотрим возможные ошибки и проблемные моменты, с которыми сталкиваются многие предприниматели при заполнении налоговой декларации, и предложим вам рекомендации по их устранению. Правильное заполнение формы декларации поможет вам избежать неправомерных налоговых начислений или штрафов со стороны налоговых органов, а также поддержит вас в случае возникновения проверки.

Понимая важность корректного заполнения налоговой декларации для индивидуального предпринимателя, в этом разделе мы представим детальную инструкцию и пошаговые рекомендации, которые помогут вам справиться с этой задачей без лишних сложностей и ошибок. Благодаря детальному описанию каждого шага процесса вы заполните налоговую декларацию правильно и своевременно, сохраняя свою юридическую чистоту и финансовую надежность вашего индивидуального предприятия.

Проверка и акцепт декларации: самостоятельная проверка и подписание налоговой декларации индивидуальным предпринимателем

- Тщательная проверка данных

- Использование калькулятора финансовых операций

- Целостность и связь сопутствующих документов

- Подписание декларации

- Хранение и предоставление декларации

Перед подписанием декларации необходимо внимательно проверить все введенные данные. Это включает в себя проверку правильности заполнения каждого поля, точность математических расчетов и соответствие использованных ставок налога. При обнаружении любых ошибок или неточностей необходимо внести соответствующие исправления.

Для обеспечения точности расчетов важно использовать калькулятор для финансовых операций. Он позволяет провести все необходимые математические преобразования и гарантирует, что суммы налогов и общий доход в декларации будут правильно рассчитаны. Убедитесь, что используемый калькулятор надежен и точен.

Убедитесь, что все приложенные к декларации документы соответствуют заполненным данным и предоставляют полную и достоверную информацию. Приложите к декларации все требуемые сопутствующие документы, такие как выписки из банковских счетов, кассовые отчеты и прочие финансовые документы. Все документы должны быть легко просматриваемы и однозначно относиться к соответствующим данным в декларации.

После проверки и уверенности в правильности всех данных, вы можете переходить к подписи декларации. Владелец индивидуального предприятия должен являться лично подписантом декларации. Убедитесь, что подпись четкая и неразборчивая, и дата подписания явно указана. Подпись является вашим согласием и подтверждением верности предоставленной информации.

После подписания декларации важно хранить оригинал в надежном и безопасном месте в течение установленного периода хранения. Также необходимо сделать копию декларации для собственных нужд и возможных дальнейших проверок со стороны налоговых органов. В случае запроса налоговой инспекции вы должны предоставить копию декларации в установленный срок.

Подача налоговой декларации: обязательный процесс для ИП

После того как ИП составило свою налоговую декларацию, настало время ее подачи в соответствующие органы. Этот этап очень важен и требует от предпринимателя соблюдения определенных процедур и сроков.

Перед отправкой налоговой декларации, необходимо внимательно ознакомиться с требованиями и правилами, установленными налоговым законодательством. Все ИП должны соблюдать актуальные нормативные акты, заполнять декларацию в соответствии с ними и предоставлять все необходимые документы.

Важно знать, что налоговая декларация обязательна для подачи каждый налоговый период, и нерасторжение фактической деятельности ИП не освобождает его от этого обязательства.

Органы, которым следует направить налоговую декларацию, зависят от вида деятельности ИП. Например, для индивидуальных предпринимателей, занимающихся продажей товаров, необходимо обратиться в налоговую инспекцию по месту регистрации. Для тех, кто ведет деятельность в сфере услуг, в основном необходимо обращаться в налоговую службу или некоммерческую организацию.

Для того чтобы представить налоговую декларацию правильно, необходимо заранее изучить требования к ее оформлению и представлению. Также часто требуется предоставить дополнительную информацию, связанную с деятельностью ИП, такую как бухгалтерские отчеты, книги учета доходов и расходов и т.д.

В некоторых случаях ИП может подать налоговую декларацию онлайн, используя электронную подпись. Это удобно, так как позволяет избежать посещения офиса налоговой службы и сэкономить время.

| Преимущества | Недостатки |

| Экономия времени | Возможные технические проблемы |

| Сокращение бумажной работы | Необходимость обеспечить безопасность электронной подписи |

| Быстрое получение подтверждения о приеме документов | Требуется актуальное программное обеспечение |

Завершив процесс подачи налоговой декларации, необходимо контролировать статус ее приема. При возникновении каких-либо проблем или неполадок, рекомендуется обращаться в соответствующие органы для получения необходимой помощи и консультации.

Важные сроки и дополнительная информация

В данном разделе рассматривается информация о сроках, которые необходимо соблюдать при заполнении налоговой декларации для индивидуального предпринимателя. Также представлены дополнительные сведения, которые помогут вам более глубоко разобраться в процессе составления декларации.

Очень важно учесть, что официальная дата подачи налоговой декларации для ИП зависит от вида деятельности и системы налогообложения, которые вы выбрали. Поэтому необходимо внимательно изучить соответствующие правила и убедиться, что информация предоставлена вовремя.

Для вашего удобства мы предоставляем список основных сроков подачи налоговых деклараций для различных видов деятельности. Помните, что эти даты могут изменяться, поэтому всегда рекомендуется проверять актуальность информации на официальных ресурсах налоговых органов.

- Если вы занимаетесь торговлей, то обычно срок подачи налоговой декларации приходится на начало апреля.

- Для предпринимателей, осуществляющих услуги, предусмотрены другие сроки, обычно на середину апреля.

- Для индивидуальных предпринимателей, работающих в сфере строительства или сельского хозяйства, существуют особые сроки, часто запаздывающие до конца апреля.

Кроме того, не забудьте о том, что к налоговой декларации необходимо приложить различные документы, подтверждающие ваши доходы и расходы. Они могут включать в себя справки о последних налоговых уплатах, кассовые чеки, банковские выписки и другие документы, связанные с вашей деятельностью.

Также стоит отметить, что существуют некоторые льготы и особенности, которые могут быть применимы к вашей ситуации. Например, вы можете получить налоговый вычет на детей, пользоваться упрощенной системой налогообложения или воспользоваться другими налоговыми льготами. Изучите соответствующую информацию, чтобы не упустить возможности снизить налоговую нагрузку.

Не забывайте, что заполнение налоговой декларации для ИП требует внимательности, точности и своевременности. Соблюдение сроков подачи документов и предоставление всех необходимых сведений поможет избежать штрафов и неприятностей со стороны налоговых органов. Будьте готовы к этому процессу, внимательно изучите требования и не стесняйтесь обратиться за дополнительной помощью, если это необходимо.

Вопрос-ответ

Как правильно заполнить налоговую декларацию для индивидуального предпринимателя?

Для правильного заполнения налоговой декларации для ИП вам необходимо собрать все необходимые документы, такие как выписки из банковских счетов, кассовые книги, договоры с контрагентами и прочее. Затем вам нужно зарегистрироваться на сайте налоговой службы, выбрать соответствующую форму налоговой декларации, указать необходимую информацию о доходах и расходах вашей деятельности, а также пройти процедуру проверки и отправить декларацию в налоговую службу. В случае возникновения вопросов, вы можете обратиться к профессиональным бухгалтерам или юристам, специализирующимся на налоговых вопросах.

Что нужно указывать в налоговой декларации для ИП?

В налоговой декларации для ИП необходимо указывать информацию о доходах и расходах вашей деятельности. Как правило, требуется указать сумму полученных доходов, налоговые вычеты, приблизительную сумму налога, сумму сделанных расходов, а также другие релевантные сведения о вашей деятельности. Имейте в виду, что различные налоговые формы могут иметь свои особенности, поэтому важно ознакомиться с инструкциями, предоставленными на сайте налоговой службы, и правильно заполнить налоговую декларацию в соответствии с требованиями.