Инвесторы в бизнесе являются неотъемлемой частью экономической системы, которая функционирует на основе уникальных принципов. Безусловно, главным образом, их задача заключается в инвестировании средств в различные предприятия, проекты и идеи, способные привести к финансовым результатам. Тем не менее, их деятельность охватывает гораздо больше, чем просто размещение средств. Инвесторы выступают в роли стратегов и тех, кто принимает решения на основе анализа и оценки рисков, а также управляют процессом создания и развития бизнеса.

Ключевой принцип, на котором строится работа инвесторов, - это отбор. Под отбором понимается поиск и выбор проектов или компаний, которые обладают потенциалом для роста и приносят значительную прибыль. Инвесторы активно анализируют и исследуют различные аспекты бизнеса, чтобы определить их конкурентоспособность и перспективы успеха. Они изучают рынок, анализируют финансовое состояние, оценивают команду управления и ожидаемые финансовые результаты. Во время отбора инвесторы применяют строгие критерии, чтобы уверенно выбрать проекты, которые обещают высокую доходность и минимум рисков.

Еще одним важным аспектом работы инвесторов является финансирование. Инвесторы предоставляют не только денежные средства, но и экспертизу, нетворкинг и другие ресурсы, чтобы помочь предпринимателям реализовать их идеи. При финансировании инвесторы способствуют развитию бизнеса, инвестируя в его расширение, масштабирование и внедрение новых технологий. Они играют активную роль в развитии стратегии компании и помогают ей преодолеть финансовые трудности или непредвиденные события. Взаимодействие инвесторов и предпринимателей, основанное на взаимодовлении и доверии, способствует достижению общих целей и росту бизнеса.

Общие принципы взаимодействия инвесторов с предпринимателями

При осуществлении своей деятельности инвесторы в бизнесе руководствуются рядом принципов, которые обеспечивают эффективное и взаимовыгодное взаимодействие с предпринимателями. Эти принципы позволяют инвесторам осуществлять отбор перспективных проектов, выделять финансирование и обеспечивать контроль над инвестиционными процессами.

1. Системный анализ Инвесторы стремятся к полному и объективному пониманию бизнес-проектов предпринимателей, проводя системный анализ всех аспектов проекта, включая его потенциал роста, рентабельность и риски. Отбор проектов осуществляется на основе фундаментального анализа и прогнозирования развития рыночной ситуации. | 2. Стратегическое партнерство Инвесторы стремятся установить долгосрочные и взаимовыгодные отношения с предпринимателями, формируя стратегические партнерства. В рамках такого партнерства инвесторы предоставляют не только финансовую поддержку, но и свои знания, опыт и связи, способствуя росту и развитию бизнеса предпринимателей. |

3. Рисико-ориентированность Инвесторы осознают, что бизнес-инвестирование сопряжено с определенными рисками, и активно оценивают и управляют этими рисками. Они стремятся диверсифицировать свои инвестиции, размещая их в различных секторах экономики и выбирая проекты с различными уровнями риска. | 4. Результативность Одним из основных принципов инвестирования является достижение предсказуемой и устойчивой рентабельности. Инвесторы стремятся к оптимизации использования ими вложенных ресурсов, чтобы получить максимальную прибыль от инвестиций. |

Применение данных принципов позволяет инвесторам эффективно выбирать перспективные бизнес-проекты, предоставлять им необходимое финансирование и обеспечивать контроль за процессами реализации инвестиций. Такой подход создает благоприятные условия для развития бизнеса и взаимного сотрудничества между инвесторами и предпринимателями.

Стратегия и критерии отбора инвестиционных проектов

При отборе инвестиционных проектов, инвесторы ориентируются на различные стратегии и критерии. Одним из основных факторов является анализ рентабельности и потенциала проекта. Инвесторы стремятся выбрать проекты, которые обещают достичь высокой прибыли в перспективе. Однако, помимо рентабельности, существуют и другие важные факторы, которые учитывают инвесторы при принятии решения о финансировании проекта.

Критерии отбора могут включать в себя: анализ рынка и конкурентоспособности проекта, оценку рисков и возможности управления ими, анализ команды проекта и ее опыта, стратегическую совместимость проекта с целями и стратегией инвестора, а также учет социальных и экологических факторов. Использование таких критериев помогает инвесторам минимизировать риски и повышать вероятность успеха инвестиций.

Стратегия отбора проектов может также зависеть от инвесторского профиля и целей. Некоторые инвесторы предпочитают инвестировать в ранние стадии проекта, где есть высокий потенциал роста, но и большие риски. Другие инвесторы отдают предпочтение уже устоявшимся проектам с надежным доходом, но и возможно с меньшим потенциалом роста. Инвесторы могут использовать комбинацию различных стратегий для нахождения самых перспективных проектов.

В итоге, стратегия и критерии отбора инвестиционных проектов являются индивидуальными для каждого инвестора и определяются его инвесторским профилем, целями и предпочтениями. Важно учитывать множество факторов и анализировать проекты с разных сторон для принятия обоснованных решений о финансировании.

Оценка потенциала инвестиционного проекта

- Определение потенциала проекта включает в себя анализ финансовой устойчивости и перспективности. Инвестору необходимо оценить текущую финансовую ситуацию предприятия, его рост и развитие на основе имеющихся данных.

- Для анализа финансового потенциала инвестиционного проекта полезно использовать различные финансовые показатели, такие как прибыльность, ликвидность, оборачиваемость активов и др. Это поможет определить степень доходности и риска, связанных с инвестицией.

- Для получения полной картины инвестор также должен учитывать маркетинговые и стратегические аспекты проекта. Оценка рыночной конкурентоспособности и потенциала роста является важным шагом в решении о вложении средств.

- Инвестор должен также провести независимую оценку рисков, связанных с инвестицией. Учитывая факторы, такие как экономическая и политическая стабильность, конкуренция и прочие факторы, инвестор прогнозирует возможные риски и готовит план Б.

В целом, оценка финансового потенциала инвестиционного проекта позволяет инвестору принимать обоснованные решения и минимизировать финансовые риски. Анализ финансовой устойчивости, перспективности, маркетинговых и стратегических аспектов, а также оценка рисков являются важными этапами данного процесса.

Привлечение средств для инвестиций: от источников до способов

Создание успешного бизнеса требует постоянного финансирования, а инвесторы играют ключевую роль в обеспечении необходимых средств для его развития. В данном разделе мы рассмотрим разнообразные способы привлечения капитала, а также различные источники, из которых инвесторы могут получить нужные им ресурсы.

Прежде всего, важно определить, что источниками капитала могут быть как внешние, так и внутренние. Внешние источники включают в себя инвесторов, партнеров, а также кредитные учреждения. Они предоставляют финансирование в виде долгосрочных или краткосрочных займов, либо в виде долей в бизнесе. Различные инвестиционные фонды, венчурные капиталисты и бизнес-ангелы могут стать источником капитала для стартапов и малых предприятий.

С другой стороны, внутренние источники капитала могут включать в себя резервирование прибыли, увеличение уставного капитала, привлечение новых партнеров или продажу части активов компании. Иногда компании могут использовать собственное финансирование, откладывая часть прибыли для последующих инвестиций в свой бизнес.

В зависимости от потребностей бизнеса и предпочтений инвесторов, существует несколько основных способов привлечения капитала. Акции, облигации и кредиты являются классическими инструментами привлечения финансирования. Эмитенты акций или облигаций могут привлекать дополнительные средства от инвесторов в обмен на долю в компании или обязательства выплаты процентов по облигациям.

В последние годы стали популярны альтернативные способы финансирования, такие как краудфандинг и краудлендинг. В этом случае, предприниматели или компании могут привлекать средства от множества инвесторов через интернет-платформы. Это способ позволяет собрать небольшие суммы от большого числа людей, распределяя риски и увеличивая вероятность успешного привлечения капитала.

Процесс принятия инвестиционного решения: анализ потенциальных рисков и перспектив

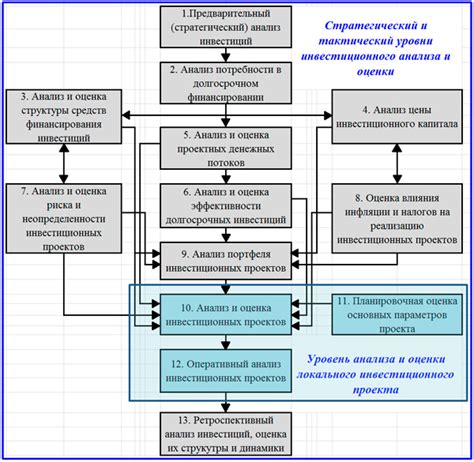

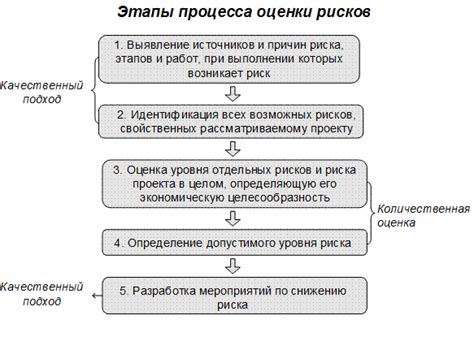

Когда инвесторы осуществляют выбор новых возможностей для вложения средств, существует целый процесс анализа, который они применяют для минимизации рисков и максимизации потенциальных перспектив. В этом разделе мы рассмотрим ключевые шаги этого процесса.

Первый этап включает в себя изучение предложений с помощью инструментов анализа, чтобы выделить наиболее перспективные варианты и исключить те, которые не соответствуют критериям инвесторов. Затем следует тщательное изучение оставшихся возможностей с точки зрения потенциальных рисков и возможностей. Инвесторы оценивают такие факторы, как финансовая устойчивость компании, ее рыночная доля, уровень конкуренции и макроэкономические условия. Это позволяет им лучше понять какие риски могут возникнуть и какие перспективы открыты для дальнейшего развития.

Для анализа рисков и перспектив инвесторы используют методики, которые помогают установить вероятность возникновения определенных событий и оценить влияние этих событий на инвестиции. Они также привлекают экспертов, которые могут дать ценные рекомендации и дополнительную информацию для принятия обоснованного решения. Кроме того, инвесторы учитывают свое личное восприятие рисков и свои предпочтения при принятии решения.

Итак, процесс принятия инвестиционного решения включает анализ потенциальных рисков и перспектив. Это важный этап, который позволяет инвесторам выделить наиболее перспективные возможности для вложения средств и минимизировать возможные потери. Для этого они используют различные методики анализа, привлекают экспертов и учитывают свои предпочтения. Такой подход позволяет инвесторам принимать обоснованные и информированные решения о вложении средств в бизнес.

Управление инвестиционным портфелем: диверсификация и оптимизация

Диверсификация представляет собой стратегию распределения инвестиций между различными активами, классами активов или секторами экономики. Это позволяет уменьшить риски и повысить стабильность доходности портфеля. Важно учесть, что диверсификация не сводится просто к распределению средств, она требует анализа и выбора оптимальных инструментов инвестирования на основе синергетического эффекта.

- Оптимизация - еще один ключевой принцип управления инвестиционным портфелем. Она направлена на достижение наивысшей отдачи при минимальном риске. Для этого используются различные методы и модели, такие как модель Марковица, которые позволяют провести анализ и определить оптимальное соотношение активов в портфеле.

- Эффективное управление инвестиционным портфелем подразумевает постоянный мониторинг и контроль за его состоянием. Инвестору необходимо активно следить за изменениями на финансовых рынках, анализировать информацию о компаниях и их активах, оценивать риски и принимать оперативные решения в случае необходимости.

- Кроме того, важно учесть индивидуальные факторы инвестора, такие как его финансовые возможности, инвестиционный горизонт, цели и уровень риска, чтобы разработать стратегию, отвечающую его потребностям и ожиданиям.

Все эти аспекты вместе обеспечивают успешное управление инвестиционным портфелем, минимизируют риски и максимизируют возможности для получения доходности. Диверсификация и оптимизация являются неотъемлемой частью искусства инвестирования, которое требует глубокого анализа и принятия информированных решений.

Мониторинг и аудит инвестиционных проектов: обеспечение контроля и достижение целей

Мониторинг – это систематическое наблюдение за ходом реализации инвестиционного проекта с целью отслеживания прогресса, выявления возможных проблем и принятия своевременных мер для их устранения. Этот процесс включает в себя сбор, анализ и интерпретацию информации о различных аспектах проекта, таких как финансовые показатели, выполнение бизнес-плана, осуществление стратегии и достижение милейстоунов. Мониторинг также включает в себя оценку эффективности принятых решений и регулярный отчет о статусе проекта инвесторам и управляющим структурам.

Аудит – это независимая проверка инвестиционных проектов и финансовой отчетности с целью подтверждения их правильности, надежности и соответствия законодательству и стандартам. Аудит также позволяет выявить потенциальные риски и недостатки в управлении проектом, а также предоставляет рекомендации по их устранению. Проведение аудита позволяет инвесторам иметь объективное представление о финансовом состоянии проекта, эффективности использования ресурсов и соответствии стратегии и планов с реальностью.

Мониторинг и аудит инвестиционных проектов являются неотъемлемой частью работы инвесторов и предоставляют инструменты для обеспечения прозрачности, эффективности и точности управления проектами. Посредством мониторинга и аудита инвесторы могут активно контролировать прогресс и результаты инвестиций, а также вовремя реагировать на выявленные проблемы и риски. Такой подход позволяет не только защитить свои финансовые интересы, но и повысить вероятность достижения успеха в бизнесе.

Инвестирование в стартапы: особенности и риски

Особенности инвестирования в стартапы

Инвестирование в стартапы отличается от традиционных инвестиций в более устоявшиеся компании. Это связано с тем, что стартапы находятся на ранних стадиях развития и часто не имеют достаточной финансовой устойчивости. Они представляют собой молодые предприятия, которые стремятся найти инновационные решения и создать новые продукты или услуги.

Инвесторы в стартапы должны быть готовы к неопределенности и риску. В то время как несколько стартапов могут достичь глобального успеха, большинство таких предприятий не смогут выжить в конкурентной бизнес-среде. Это означает, что инвесторы часто вкладывают деньги в компании, которые могут не принести прибыль или даже оказаться неудачными.

Однако особенности инвестирования в стартапы также обладают своими преимуществами. Среди таких преимуществ можно выделить высокий потенциал для роста и прибыли. Успешные стартапы могут обеспечить инвесторам огромные возвраты на их вложения.

Риски инвестирования в стартапы

Инвестирование в стартапы сопряжено с определенными рисками, связанными с их неопределенным будущим и потенциальными неудачами. Инвесторы могут потерять все свои инвестиции, если стартап не сможет достичь успеха или закроется.

Риски инвестирования в стартапы требуют тщательного анализа и оценки. Инвесторы должны изучить бизнес-модель и потенциал стартапа, а также оценить команду управления и конкурентную обстановку. Важно также иметь понимание о сфере деятельности стартапа и оценить его финансовые показатели и прогнозы.

Не смотря на риски, инвестирование в стартапы может предложить уникальные возможности и высокую прибыль. Это требует от инвесторов грамотного подхода и умения прогнозировать потенциал ранней стадии развития компании.

Стратегии выхода из инвестиций: продажа, слияние, поглощение

Раздел посвящен стратегиям выхода из инвестиций, которые инвесторы могут использовать в контексте своей деятельности. В этом разделе рассмотрим различные подходы, такие как продажа, слияние и поглощение, которые позволяют инвесторам сделать успешный выход из инвестиционных проектов.

| СТРАТЕГИЯ | ОПИСАНИЕ |

|---|---|

| Продажа | Этот подход предполагает продажу инвестиционного актива или компании в целях получения прибыли. Инвесторы могут использовать различные методы продажи, включая размещение на бирже, приватную продажу или продажу части активов. |

| Слияние | Слияние – это процесс объединения двух или более компаний для достижения синергии и совместного развития. Инвесторы могут использовать эту стратегию как способ увеличить стоимость своих активов и диверсифицировать свой портфель. |

| Поглощение | Поглощение – это процесс приобретения одной компанией другой компании, что обычно ведет к увеличению рыночной доли и конкурентных преимуществ. Инвесторы могут использовать эту стратегию для получения контроля над целевой компанией и увеличения своей стоимости. |

В зависимости от конкретной ситуации и целей инвестора, выбор стратегии может варьироваться. Каждая стратегия имеет свои преимущества и риски, поэтому важно тщательно анализировать и оценивать потенциальную выгоду, чтобы принять правильное решение.

Вопрос-ответ

Какие принципы используют инвесторы при отборе проектов для инвестирования?

Инвесторы обычно проводят тщательный анализ проектов, оценивают их потенциал, риски и возможности для получения прибыли. Они обращают внимание на бизнес-модель, рыночные условия, конкурентоспособность продукта или услуги, а также наличие команды профессионалов. Инвесторы также рассматривают источники дохода проекта и степень его устойчивости.

Какие методы финансирования используют инвесторы?

Инвесторы могут финансировать проекты различными методами. Это может быть предоставление займа с определенной процентной ставкой, участие в капитале компании, совместное вложение с другими инвесторами или предоставление грантов. Конкретный метод выбирается в зависимости от характеристик проекта, его потенциала и рисков.

Как инвесторы контролируют свои инвестиции в бизнес?

Инвесторы обычно контролируют свои инвестиции путем установления строгих условий контракта с предпринимателем или компанией. Они могут требовать регулярного предоставления финансовой отчетности, участия в принятии стратегических решений, а также обеспечения прозрачности и эффективного управления бизнесом. Инвесторы также могут назначать своих представителей в совет директоров или проводить аудиты для контроля использования средств.

Как инвесторы принимают решение об инвестировании в бизнес?

Инвесторы принимают решение об инвестировании в бизнес на основе комплексного анализа проекта. Они оценивают потенциал прибыли, риски, конкурентную обстановку и бизнес-модель предприятия. Они также обращают внимание на опыт и квалификацию команды, а также наличие устойчивых источников дохода. Решение об инвестировании может быть принято после проведения детальных переговоров и оценки рисков и выгод инвестиции.

Какие принципы использовали инвесторы при выборе проектов для финансирования?

Инвесторы при отборе проектов для финансирования руководствуются несколькими принципами. Во-первых, они анализируют потенциал роста и прибыльности проекта. Во-вторых, они учитывают риски, связанные с проектом, и исследуют его потенциальных конкурентов. В-третьих, они обращают внимание на опыт и квалификацию команды проекта.

Как инвесторы осуществляют финансирование проектов?

Инвесторы могут финансировать проекты разными способами. Они могут предоставить заемные средства, приобрести долю в компании или сделать инвестиции в форме долгосрочных паев, акций или облигаций. В выборе способа финансирования инвесторы учитывают финансовые потребности проекта, уровень риска и потенциальную прибыльность.

Как инвесторы осуществляют контроль за инвестированными проектами?

Инвесторы заинтересованы в том, чтобы их инвестиции приносили максимальную прибыль. Для этого они осуществляют контроль за проектами, в которые инвестируют. Они могут участвовать в процессе принятия стратегических решений, получать отчеты о финансовых показателях и регулярно взаимодействовать с руководством проекта. Также инвесторы могут выполнять функции наблюдательного совета или назначать своих представителей в руководство компании.