Мы все получаем заработную плату, но какой процент этой суммы фактически остается у нас в руках? Каждый месяц с нашего дохода удерживается налог, который направляется на финансирование государственных нужд. Это вполне законно и организовано с помощью механизма до удержания налога с доходов физических лиц, или, проще говоря, до вычета НДФЛ в зарплате.

Знание этого механизма расчета заработной платы является важным не только для сотрудников, но и для работодателей, которые обязаны правильно учесть все налоговые обязательства по отношению к своим сотрудникам. До вычета НДФЛ в зарплате является основным элементом, определяющим конечную сумму, которую сотрудник получает на руки.

В этой статье мы попытаемся разобраться, что означает понятие "до вычета НДФЛ в зарплате" и как его рассчитать. На примерах разных ситуаций будут пояснены основные принципы и формулы расчета, чтобы каждый мог понять, почему именно такая сумма уходит в оплату налогов, и что можно сделать, чтобы минимизировать эти расходы.

Суть налога на доходы физических лиц в заработной плате и его влияние

НДФЛ является законодательно установленным налогом и применяется ко всем физическим лицам в Российской Федерации. Этот налог начисляется и удерживается работодателем при выплате заработной платы и направляется в федеральный бюджет. Величина налога зависит от размера доходов физического лица и устанавливается налоговым законодательством.

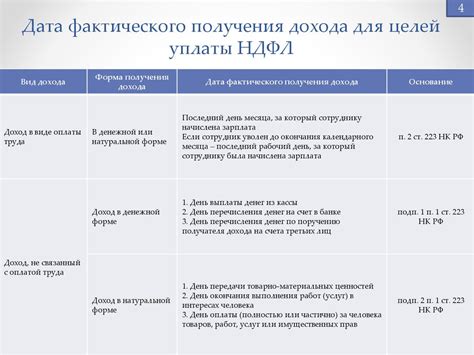

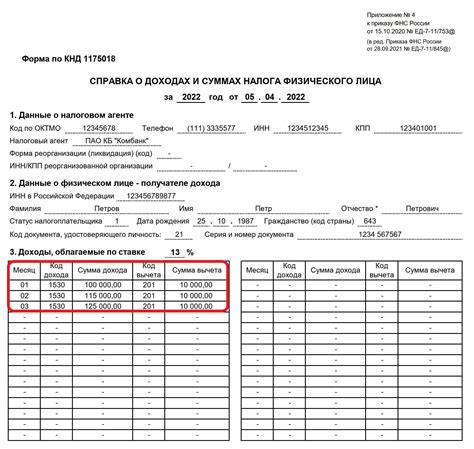

Налог на доходы физических лиц выплачивается заработной платой работника, и сумма налога удерживается работодателем перед выплатой заработной платы на руки сотруднику. Для проверки корректности расчета НДФЛ, работнику выдается справка, в которой указывается размер заработной платы и сумма удержанного НДФЛ.

НДФЛ является неотъемлемой частью налоговой системы страны и инструментом для формирования доходов государственного бюджета. Важным аспектом, который следует учитывать, является факт, что уровень НДФЛ может отличаться в зависимости от доходов физического лица. Более высокие доходы подвергаются налогообложению с более высокой ставкой, в то время как более низкие доходы могут позволить получить налоговые льготы или освобождение от уплаты НДФЛ.

Определение понятия налога на доходы физических лиц и его основные особенности

Налог на доходы физических лиц является одним из важнейших налоговых платежей, взимаемых государством с граждан и нерезидентов по определенным ставкам, которые устанавливаются законодательством страны. Этот налог взимается с доходов, полученных физическим лицом за определенный промежуток времени.

НДФЛ устанавливает законодательство каждой страны, и ставки данного налога могут различаться в зависимости от доходов, источников доходов и других факторов. В общем случае, налоговая база состоит из совокупного дохода, а сама ставка налога может быть прогрессивной или фиксированной.

Прогрессивная ставка накладывает больший налоговый бремя на лица, имеющие более высокие доходы, в то время как фиксированная ставка применяется к любому доходу без учета его размера.

Налог на доходы физических лиц является важным источником доходов для государства, позволяющим финансировать различные социальные программы и общегосударственные нужды. Понимание основных аспектов и принципов этого налога позволяет гражданам более четко представлять свои финансовые обязательства и права в сфере налогообложения.

Роль налога на доходы физических лиц в процессе выплаты заработной платы

Роль НДФЛ состоит в том, чтобы обеспечить доходы государства и финансирование социальных программ за счет облагаемых налогом доходов населения. Для работодателей НДФЛ является одним из механизмов контроля и учета выплачиваемой заработной платы.

Процесс начисления и выплаты заработной платы включает расчет и удержание НДФЛ. Зарплата работника, которую он получает "до вычета НДФЛ", представляет собой сумму до налогообложения. Это означает, что работник получает на свой банковский счет сумму, не уменьшенную налогом.

Далее, работодатель обязан учесть НДФЛ и удержать его из заработной платы работника. Зарплата, которую работник фактически получает после вычета НДФЛ, будет меньше начисленной суммы. Разница между начисленной и выплаченной суммами составляет размер налога на доходы физических лиц.

Начисленная зарплата: | Выплаченная зарплата: | Размер НДФЛ: |

100 000 рублей | 90 000 рублей | 10 000 рублей |

Итак, НДФЛ играет важную роль в процессе начисления и выплаты заработной платы. Он обеспечивает финансовую поддержку государству и формирует часть доходов, поступающих в бюджет. Он также является механизмом контроля и учета выплачиваемой заработной платы для работодателей. Работник получает заработную плату "до вычета НДФЛ" и фактически получает меньшую сумму после вычета налога.

Расчет суммы налога на доходы физических лиц в заработной плате

Когда мы получаем свою заработную плату, обычно на ней указана сумма "до вычета НДФЛ". Значит, у нас возникает вопрос: как именно рассчитывается этот налог и как он влияет на нашу заработную плату?

Налог на доходы физических лиц (НДФЛ) является обязательным платежом, который начисляется на доходы граждан Российской Федерации. Сумма налога зависит от различных факторов, включая размер дохода, налоговый статус налогоплательщика и применяемые налоговые льготы.

Для расчета суммы НДФЛ в заработной плате используется ставка налога, которая определяется законодательством. При этом, возможно применение различных льготных линий, которые могут уменьшить сумму налога.

- При начислении заработной платы работодатель обязан учесть размер дохода и применить соответствующую ставку налога.

- В случае применения налоговых льгот, сумма НДФЛ может быть уменьшена. Льготные линии могут включать налоговые вычеты на детей, расходы на обучение, лечение, пенсионные взносы и т.д.

- После учета ставки налога и применения льготных линий, получается сумма НДФЛ, которая будет удержана из заработной платы.

Обратите внимание, что НДФЛ является обязательным платежом и должен быть учтен при получении заработной платы. При выборе работы или оценке размера дохода, следует учитывать сумму налога, чтобы достоверно рассчитать свою заработную плату.

Принципы расчета налога на доходы физических лиц в сумме заработной платы

При определении суммы налога на доходы физических лиц, который удерживается из заработной платы, используются определенные принципы расчета. Это набор основных правил, которые применяются при определении размера налоговых платежей, связанных с доходами работников фирмы.

Первый принцип - это принцип налогообложения. Согласно ему, зарплата сотрудника, получаемая заработными платежами, налогооблагается определенными ставками, установленными налоговыми органами. Величина этих ставок зависит от уровня заработка.

Второй принцип - это принцип ежемесячного расчета. Налог на доходы физических лиц рассчитывается и удерживается из суммы зарплаты каждого сотрудника ежемесячно. Расчет производится на основе объема полученного дохода в течение месяца.

- Третий принцип - это принцип налогообложения только суммой дохода минус социальные льготы. С учетом этого принципа налоговая база для расчета налога на доходы физических лиц определяется как разница между суммой дохода, полученного зарабатывающим человеком, и суммой социальных льгот, которые ему предоставляются в соответствии с действующим законодательством.

- Четвертый принцип - это принцип годового учета доходов и налоговых платежей. В соответствии с ним, заработная плата и удержанный налог рассчитываются на годовом уровне. Это означает, что налоговые вычеты осуществляются каждый месяц, но налоги уплачиваются и удерживаются вплоть до итоговой налоговой декларации.

Перечисленные принципы расчета НДФЛ в заработной плате важны для обеспечения правильного определения налоговых обязательств работников и формирования сумм налоговых платежей, которые удерживаются из их заработной платы.

Налоговые преимущества и вычеты, воздействующие на сумму удержания НДФЛ

Эти налоговые льготы и вычеты, такие как дополнительные вычеты на детей, профессиональные льготы или вычеты на обучение, предоставляются государством для стимулирования определенных видов деятельности, поддержки семей с детьми, обучения и развития людей.

Вычитая эти льготы и вычеты из вашего общего дохода, вы можете значительно снизить сумму дохода, на который будет рассчитываться НДФЛ. А это, в свою очередь, может означать значительные финансовые преимущества для вас - уменьшение налоговых обязательств и увеличение денежных средств, оставшихся в вашем распоряжении после уплаты налогов.

Однако для того, чтобы воспользоваться этими налоговыми преимуществами и вычетами, вам необходимо правильно оформить соответствующие документы и представить их налоговым органам. Кроме того, существуют определенные ограничения и условия для получения этих преимуществ, поэтому необходимо тщательно изучить требования и правила, чтобы извлечь максимальную пользу от налоговых льгот и вычетов.

Итак, налоговые льготы и вычеты - это важные инструменты, которые помогают нам управлять нашими финансами, снижать налоговую нагрузку и получать дополнительные финансовые преимущества. Эти возможности позволяют оптимизировать наши налоговые обязательства и обеспечивают финансовую поддержку в конкретных ситуациях, таких как воспитание детей или повышение квалификации. Поэтому не забывайте о налоговых льготах и вычетах, которые могут существенно повлиять на величину НДФЛ, удерживаемого с вашей заработной платы.

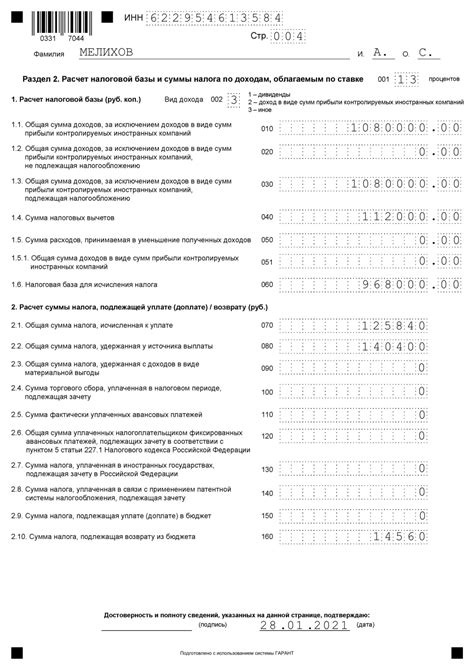

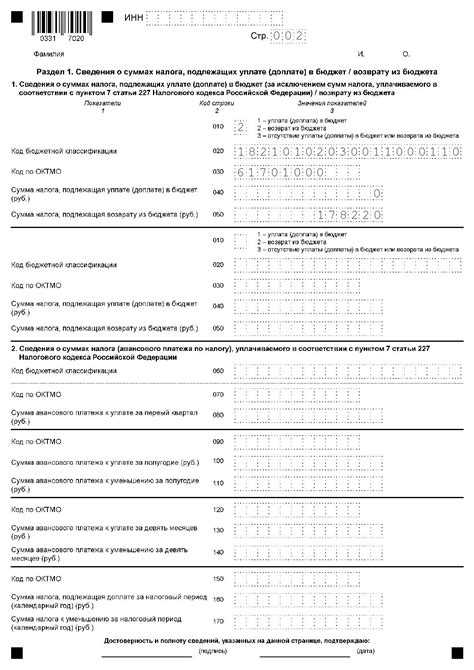

Как указать сумму налога на доходы физических лиц в налоговой декларации

В рамках налоговой декларации важно правильно отразить сумму налога на доходы физических лиц (НДФЛ), чтобы избежать ненужных штрафов и проблем с налоговыми органами. В данном разделе мы рассмотрим, каким образом можно указать НДФЛ в налоговой декларации и соблюсти все требования законодательства.

Во-первых, необходимо указать информацию о своих доходах за отчетный период. Используйте форму налоговой декларации, предоставляемую налоговым органом, и заполните все соответствующие графы. Обратите внимание, что сумма дохода, указываемая в декларации, должна содержать сумму НДФЛ.

Далее, отдельно укажите размер налога на доходы физических лиц. Обычно это делается в отдельной строке, специально предназначенной для указания налоговых платежей. Укажите сумму НДФЛ в рублях, используя наиболее точную информацию о сумме налога, которую вы получили от своего работодателя или другого источника дохода.

Важно помнить, что указанная сумма налога на доходы физических лиц должна быть корректной и соответствовать фактическому размеру налогового платежа. В случае обнаружения ошибок или неправильных расчетов, вы можете столкнуться с проверкой со стороны налоговых органов и последующими финансовыми санкциями.

Процедура заполнения налоговой декларации на доходы физических лиц

В данном разделе мы рассмотрим процесс подготовки и заполнения налоговой декларации на доходы физических лиц.

Для того чтобы соблюсти законодательство и рассчитать налоговую базу правильно, каждый гражданин, получающий доходы, должен заполнить налоговую декларацию. Эта процедура является обязательной и позволяет определить размер налогооблагаемых доходов, а также сделать все необходимые вычеты и учесть льготы, предусмотренные законом.

Перед заполнением налоговой декларации необходимо подготовить все необходимые документы, подтверждающие размеры доходов и иные сведения, включая информацию о налоговых вычетах. Затем необходимо внимательно заполнить все графы и поля декларации, учитывая различные виды доходов, возможные вычеты и налоговые льготы.

При заполнении декларации на доходы физических лиц необходимо быть внимательным и точным. Ошибки или неполное заполнение декларации могут привести к неправильному расчету налогооблагаемой базы или упущению возможности использовать вычеты и льготы. Поэтому рекомендуется внимательно ознакомиться с инструкцией по заполнению декларации или обратиться за консультацией к специалистам, чтобы избежать возможных ошибок и затруднений.

Вопрос-ответ

Что такое НДФЛ?

НДФЛ – это налог на доходы физических лиц, который взимается с зарплаты работника. Он является обязательным для уплаты государству и является одним из основных источников доходов бюджета. НДФЛ начисляется на все виды доходов физических лиц, включая заработную плату.

Почему НДФЛ вычитают из зарплаты?

НДФЛ вычитают из зарплаты для того, чтобы гарантировать доходы государству. Это налог, который обязаны уплачивать физические лица с полученных ими доходов. Ответственность за уплату НДФЛ лежит на работодателе, поэтому он вычитает его из зарплаты работника и перечисляет в бюджет.

Сколько составляет ставка НДФЛ?

Ставка НДФЛ в России устанавливается на уровне 13%. Это означает, что 13% от заработной платы работника будет удержано в виде налога. Однако ставка может быть уменьшена или увеличена в зависимости от ряда факторов, например, если работник является налоговым резидентом другой страны.

Можно ли вернуть уплаченный НДФЛ?

Да, в определенных случаях можно вернуть уплаченный НДФЛ. Например, если работник имеет право на налоговый вычет, то он может получить часть или полностью вернуть уплаченный налог. Также есть возможность вернуть НДФЛ, если сумма дохода за год окажется ниже порога налогообложения.

Как рассчитать сумму НДФЛ, которую нужно заплатить?

Сумма НДФЛ рассчитывается путем умножения ставки налога (обычно 13%) на сумму заработной платы. Например, если заработная плата работника составляет 50 000 рублей, то сумма НДФЛ будет равна 6 500 рублей (50 000 * 0,13). Расчетом суммы НДФЛ занимается работодатель, и эта информация должна быть указана в заработной плате работника.